| ¿Cuál es el origen de las pensiones? Buena pregunta. He aquí el origen etimológico del concepto: «En 1674, San Francisco de Asís fundó la primera casa que concedía préstamos a los pobres con hipoteca sobre ropas, muebles o alhajas, que se llamó en italiano monte di pietà ‘monte de piedad’. En esta expresión, monte alude a una suma o monto de dinero que está a disposición para préstamos. La idea se extendió rápidamente, y otras casas semejantes se crearon en Italia y en otros países. En Francia se llamaron Mont de piété y en España, Monte de piedad o Montepío. En Chile le llamaron «La Tía Rica». Como quiera que sea, el montepío o pensión… nació asociado a las hipotecas… Dios los guarde… |

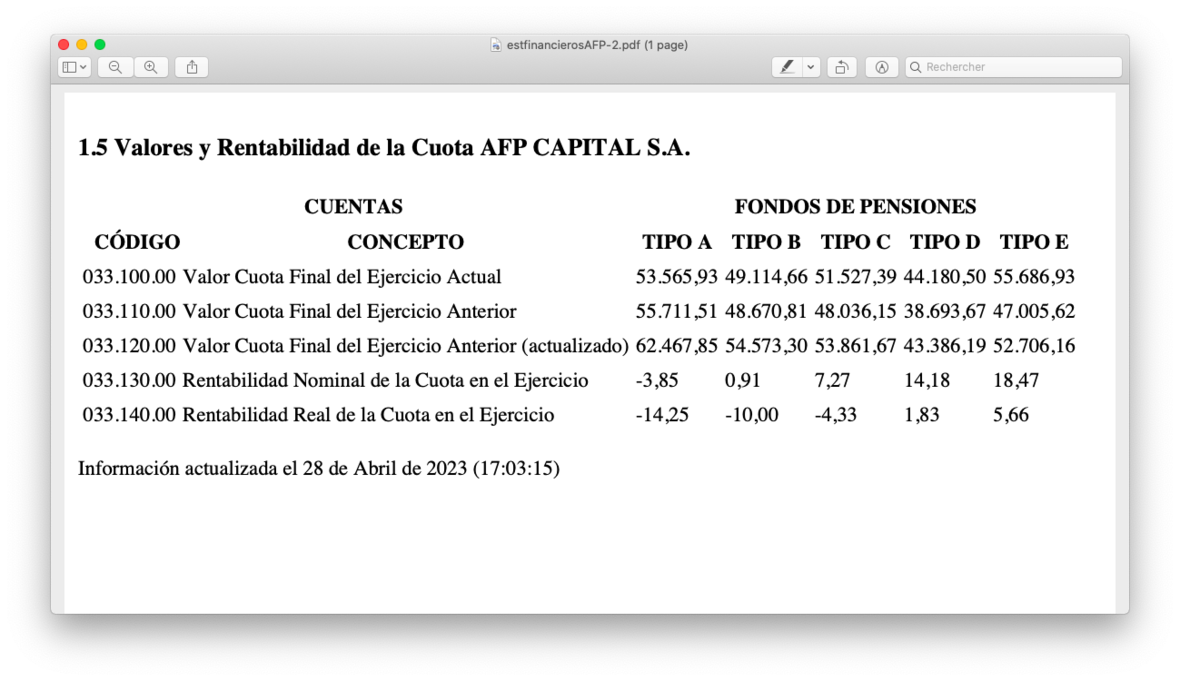

| Los Fondos de pensión y los jubilados escribe Luis Casado Cuando servidor era un escuincle, un jubilado era un señor ya mayor, pobre con pinta de pobre, que se sentaba en los bancos de la plazoleta Manuel Rodríguez, frente a la iglesia San Francisco, a practicar la eminente actividad que consiste en darle de comer a las palomas. Retrospectivamente, paréceme que el personal, yo incluido, hacía como si no estuviesen allí, y no fuesen más que una proyección multidimensional en plan holograma. Muy probablemente los mismos jubilados se esforzaban en pasar inadvertidos, como excusándose de seguir dando el coñazo, ellos, que ya no cumplían ninguna función rentable visto que habían dejado de ser un factor de producción y morían de a poquitos gracias a un miserable montepío. Para tus archivos, un montepío es un fondo de dinero constituido a partir de los descuentos operados sobre un salario, con el filantrópico objetivo de financiarle una mensualidad al currante que llega a una edad canónica, prestarle ayuda en la vejez y la enfermedad. Muerto el currante, su viuda se beneficia a veces, -tras una serie interminable de trámites y mogollón de papeleo-, de una parte del montepío. Si no eres tan asopado, una pregunta se abre paso en los meandros de tus neuronas activas: ¿quién se hace cargo de los descuentos? ¿quién los administra? Existen dos sistemas, ambos obligatorios y contributivos: repartición y capitalización. El primero suele ser público, colectivo y solidario. El monto de las cotizaciones es utilizado para pagar las pensiones de los jubilados. El sistema organiza así una transferencia directa de las generaciones en actividad, hacia las generaciones jubiladas. El sistema de capitalización, en consonancia con el ultra liberalismo (“la sociedad no existe” declaró Margaret Thatcher) hace de ti un ente aislado, que sólo puede apoyarse en lo que ahorra individualmente. El Fondo de pensión que administra tu billete, usa tu dinero para financiar la actividad privada invirtiendo en la compra de acciones que también llaman “activos”. Ahí es donde se chiva el cuento. ¿De qué estamos hablando? Un estudio realizado por Andrea Betancor (CEPAL – 2020, página 43) titulado El Sistema de Pensiones en Chile, muestra que las cotizaciones anuales, civiles y militares, alcanzaron en el año 2017 la coqueta suma de U$D 670 millones. Año tras año, las Bolsas se hinchan con la plata de las pensiones.Ahora bien, quienes saben de estas cosas afirman que la Bolsa -la actividad bursátil- no sirve para financiar la economía. Son el autofinanciamiento (afectación de los beneficios a la inversión) y el endeudamiento los que la financian. “En el conjunto de los mercados europeos, las emisiones netas de acciones, los montos brutos de las acciones emitidas, -una vez deducidas las recompras de acciones y los dividendos pagados a los accionistas-, son negativos desde hace muchos años. Los dividendos alcanzan un monto cercano al de las emisiones de acciones, lo que quiere decir que las empresas emiten acciones para remunerar a sus accionistas” (Agefi. 04/enero 1999). El tiempo pasa pero esta situación no ha cambiado.“Patrick Arthus, gran economista, estudió las emisiones netas de acciones en los EEUU a partir de 1985. Salvo en el breve periodo 1991-1994, en que hubo una emisión neta de acciones de U$ 50 mil millones en promedio, -la nada misma-, la Bolsa destruye capital. La Bolsa retira más capital del que emite. En el año 2001, por ejemplo, las emisiones de acciones fueron contra balanceadas por la destrucción de acciones, de tal modo que la emisión neta de acciones fue de… menos U$ 330 mil millones. La Bolsa destruye capital.” (Bernard Maris. Anti manual de economía). Maris precisa lo que sigue:“…las empresas compran frecuentemente sus propias acciones, destruyen su propio capital, para hacer aparecer mecánicamente una mayor tasa de lucro sobre sus capitales propios. Eso se llama el efecto de “relución”, lo contrario del efecto de dilución. (…) Una parte de esas recompras de acciones está destinada a las ‘stock-options’, opciones reservadas a los gerentes de las empresas.”Este último truco vale el desvío, ya verás más adelante.“Para hacer aparecer elevadas tasas de lucro sobre el capital propio y excitar los fondos de pensión que les piden cuentas, los analistas y las agencias de calificación, las empresas se endeudan: como su capital propio sigue constante, y que su volumen de actividad aumenta, mecánicamente la relación lucro/capital propio aumenta. Es el efecto ‘palanca’. Las consecuencias son provisoriamente buenas, pero terribles para el futuro de la empresa”. Dicho de otro modo, ¿de qué sirve la Bolsa, o sea la actividad bursátil? De nada, como no sea desviar -en el caso que nos ocupa- U$ 670 millones cada año para enriquecer a quienes manejan el palito del emboque. Por lo demás, esos “expertos”, salvo que incurran en el llamado “delito de iniciado”, no tienen la más pijotera idea de lo que ocurrirá mañana. Alain Minc, poco sospechoso de inclinaciones sociales, ultra liberal como el que más, lo dice alto y claro cuando evoca Los 100 mil analfabetos que controlan los mercados financieros. Se refiere, claro está, a quienes administran tu dinero, a los brujos de los Fondos de pensión que te prometen hacer fructificar tus cotizaciones obligatorias. Lo que Minc escribió, literalmente, es esto:“El totalitarismo financiero de los mercados no me alegra. Pero sé que existe y quisiera que todas las elites lo sepan. No sé si los mercados piensan justo, pero sé que no se puede pensar contra los mercados. Yo soy como un campesino al que no le gusta el granizo pero lo soporta. Los 100.000 analfabetos que controlan el mercado, si no respetan un cierto número de reglas tan rigurosas como los cánones de la Iglesia, pueden destruir la economía de un país. Los expertos son al menos los propagandistas de esta realidad” (Le Débat. 1995. citado por B. Maris). Entre los desastres generados por tanta ignorancia arrogante se cuentan las burbujas bursátiles. Las argucias contables, el fenómeno de imitación (yo compro porque el otro compra, etc.), el entusiasmo desbordante de los analfabetos, hace que las Bolsas suban, suban, suban… hasta que la burbuja estalla. Una acción de la gran empresa France Telecom valía 125 euros a principios de 1999, y cayó a 7,82 euros en septiembre del 2002. Mientras tanto la empresa se endeudó en 70 mil millones de euros. Otro gigante francés, Vivendi, vio su acción subir a 150 euros en el primer trimestre del año 2000, para luego bajar a 12,50 euros en septiembre del mismo año. Su deuda: apenas 40 mil millones de euros. Lo mismo ha ocurrido cíclica y frecuentemente en EEUU y en la UE. Hubo bancos que tuvieron que ser rescatados con dinero público proveniente de tus impuestos (la TVA a 19% por ejemplo…). Otro estudio mostró que los mil millonarios pagan en impuestos apenas un 0,03% de sus ingresos, pero Mario Marcel está convenciendo a los nuestros de pagar un poquillo más. ¿Porqué te ríes? Como quiera que sea, lo prometido es deuda. Como te decía, las compras de acciones de una empresa por la misma empresa sirven en más del 50%, a pagar stock-options, una refinada forma de remunerar a los gerentes, o dicho de mejor modo, que tienen los gerentes de auto-remunerarse. Una stock-option es una acción, por decirlo así, a plazo. Un gerente recibe un cierto número de stock-options cuya compra puede hacer efectiva al cabo de un tiempo, generalmente cinco años. La acción vale hoy U$ 100, y el gerente recibe, por ejemplo, stock-options a U$ 80. El gerente no paga: se trata de una opción de compra a futuro. Al cabo de los cinco años, si la acción vale menos de U$ 80, el gerente renuncia a su derecho. Por el contrario, si la acción se apreció y vale más, el gerente compra y vende al mismo tiempo, haciendo efectiva ganancias millonarias. Sin riesgo. El sistema es perverso por más de una razón. Por una parte incita a los patrones a incrementar el precio de las acciones como sea: disminuyendo el personal, fusionando otras actividades, vendiendo parte de la empresa, comprimiendo los salarios, etc. Por otra parte las stock-options desvalorizan el salario: la remuneración de los gerentes depende entonces de la especulación bursátil y no del trabajo que aportan. Las fortunas inimaginables de los gerentes de ENRON fue alcanzada de este modo. ¿No es linda la ingeniería financiera? En el año 2000, el monto de las stock-options en EEUU representaba 10% del capital bursátil, o sea casi un billón (un millón de millones) de dólares. Los 10 gerentes mejor pagados disponían, cada uno, de 40 mil millones de dólares en stock-options. ¡Apaga! Si no sabías adonde van tus cotizaciones en el sistema de capitalización que te vendieron como la panacea universal, ahora lo sabes. Por mi parte, leyendo cuidadosamente el trabajo de la CEPAL no encontré ni una palabra de todo esto. Curioso. Para la CEPAL el sistema de capitalización es “papita p’al loro”. Sin embargo, buscando en las enrevesadas estadísticas disponibles en línea, encontré datos relativos a la rentabilidad de una de las AFP que se ensañan con los currantes chilenos. Helos aquí. No te sorprendas: hay rentabilidades negativas. ¡Alabao! |

|

| Pero no te inquietes: Ursula von der Leyen vino a Chile, buscando litio… En una de esas los fondos de pensión sirven para regalárselo a la Unión Europea. El «Memorandum de entendimiento para una asociación estratégica sobre cadenas de valor sostenibles de materias primas entre la Unión Europea y Chile»… ya está listo: lo trajo Ursula von der Leyen. ¿Ah Gabriel? Si aun no está firmado se debe a que un «experto» notó un par de faltas de ortografía. Como dice Roberto Pizarro, «el regreso al siglo XIX está listo». ¡Buen viaje! |