16/02/2024

por Michael Roberts

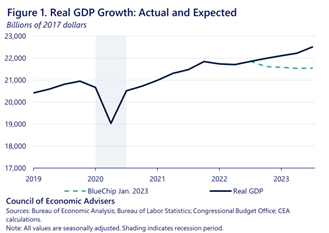

He estado considerando por qué en 2023 el PIB de la economía de EEUU creció un 2,5 % en términos reales (es decir, después de deducir la tasa de inflación oficial) . Esta tasa de crecimiento no fue pronosticada por el consenso a principios de 2023; de hecho, la mayoría pronosticó que una crisis, es decir, una contracción de la producción nacional, era más probable, yo incluido.

En primer lugar, recordémonos que el PIB real puede haber aumentado un 2,5 %, pero el ingreso interno real (IIP) solo aumentó un 1,5 %. El PIB ha crecido más rápido que el IIP porque hay más préstamos para los consumidores (y se han reducido los ahorros) y porque hay más producción que no se vende.Por lo tanto, el índice IIP puede ser más preciso a la hora de reflejar lo que le está sucediendo en la economía de EEUU que el PIB. Pero aún no tenemos la cifra final del IIP para 2023, así que aceptemos la cifra del PIB por ahora.

¿Qué ocurrió para lograr este aumento significativo, aunque modesto, del PIB real? Los economistas y los medios de comunicación convencionales siguen apuntando que el consumo se mantuvo fuerte, es decir, que los hogares estadounidenses continuaron gastando más y fue eso lo que impulso un crecimiento más rápido de lo esperado. Pero hay dos errores en esta explicación. En primer lugar, en 2023, el crecimiento del consumo fue en realidad más lento que en 2022, disminuyendo de un aumento del 2,5 % en 2022 a un aumento del 2,2 % en 2023. Sin embargo, el crecimiento real del PIB se aceleró del 1,9 % en 2022 al 2,5 % en 2023. Así que esta no puede ser la razón principal del aumento del año pasado.

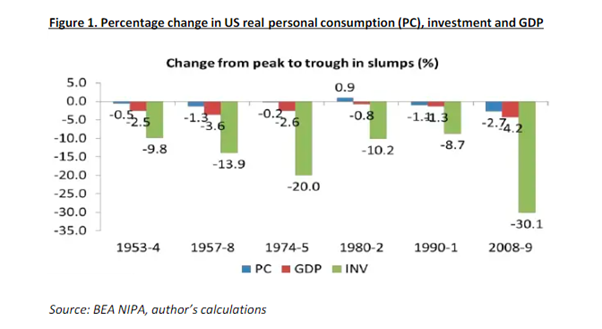

En segundo lugar, teóricamente, el consumo nunca es el factor decisivo del crecimiento económico, contrariamente a las opiniones de los keynesianos «simplistas». En todas las recesiones económicas de EEUU desde 1945, ha sido la contracción de la inversión lo que ha provocado la crisis y viceversa. La inversión lidera el consumo y es el factor del cambio de tendencia.

Sí, el crecimiento del consumo contribuyó el 60% del aumento del PIB real del 2,5 % en 2023, pero esa contribución disminuyó de más del 90% en 2022 y 2021. Además, el aumento del consumo de los hogares se limitó principalmente al gasto en atención médica y servicios de ocio. La mayoría de los estadounidenses se vieron obligados a aumentar el gasto en seguros de salud privados y servicios públicos. Pero el gasto en otros artículos básicos solo aumentó un poco. De hecho, los inventarios, es decir, las existencias de bienes que no se pudieron vender, no cayeron en 2023, después de un gran aumento en 2022. Así que las empresas todavía tenían una resaca de existencias en 2023 desde 2022.

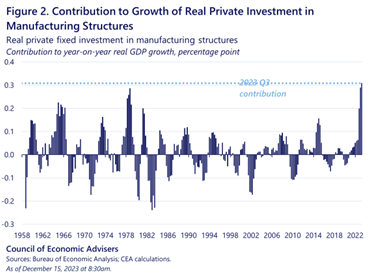

Fue la inversión empresarial la que experimentó el mayor cambio para impulsar el crecimiento del PIB real. El mercado de la vivienda continuó cayendo a medida que aumentaron las tasas hipotecarias, pero la inversión en nuevas infraestructuras y transporte (fábricas, oficinas, carreteras, etc.) aumentó casi un 13 % en 2023, habiendo caído en 2022. Esto contribuyó en 0,5 % puntos (o el 20 %) del crecimiento del 2,5 %. La inversión empresarial concentrada fue en infraestructuras, porque la inversión en equipos (computadoras, etc.) no aumentó en absoluto.

¿Qué estaba pasando? El gasto público en consumo e inversión aumentó considerablemente. Según las definiciones del PIB, dicho gasto se considera una aportación a la producción nacional. Habiendo disminuido un 0,9 % en 2022, el gasto aumentó un 4 % en 2023 o un cambio de 4,9 % puntos desde 2022. El gasto tanto en proyectos de defensa como civiles aumentó significativamente.

Fueron los enormes incentivos y subsidios fiscales ofrecidos por el gobierno federal y distribuidos a través de los estados a las empresas dispuestas a construir nuevas plantas y fábricas, particularmente en sectores estratégicos como la tecnología y los semiconductores como parte de la «guerra de los chips» de la administración estadounidense contra China. También parece que el mayor impulso del gasto fue de los gobiernos estatales, utilizando fondos COVID no utilizados e ingresos fiscales inesperadamente más altos. Este dinero extra se destinó principalmente a emplear personal para la educación pública.

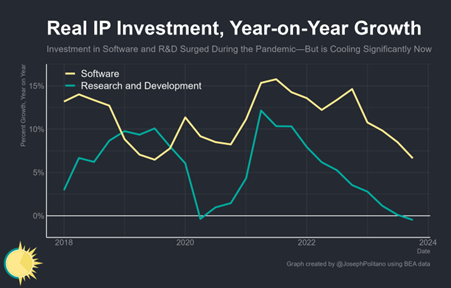

Pero no ha habido nuevos incentivos fiscales, etc., para la inversión empresarial en equipos, etc., por lo que el crecimiento en ese sector se estancó. Hubo una desaceleración sustancial en el ritmo de las inversiones reales en «propiedad intelectual» a medida que la industria tecnológica se desaceleró y las tasas de interés más altas pesaron en las decisiones de investigación y desarrollo. Durante el último año, las inversiones en software han crecido al ritmo más lento desde finales de 2015, mientras que la producción real de I+D fuera del sector del software se ha reducido por primera vez desde principios de la pandemia.

Otro impulso sorpresa para el crecimiento económico de EEUU fue la balanza comercial neta. Las exportaciones netas crecieron un 4,4% en 2023 después de contraerse los cuatro años anteriores. Las exportaciones se vieron impulsadas por las ventas de gas natural líquido y petróleo a Europa, dada la pérdida de las importaciones de energía rusas y por las exportaciones de servicios financieros, pero la causa principal del aumento del comercio neto fue una disminución de las importaciones, ya que los precios de las importaciones de energía y alimentos cayeron bruscamente después de dos años de fuertes aumentos.

En resumen, la economía de los Estados Unidos creció modestamente en lugar de entrar en recesión en 2023 debido a: una mayor inversión empresarial financiada por el gasto público; una balanza comercial positiva a medida que cayeron las importaciones de energía; y a la continuación de existencias en almacén considerables de productos no vendidos. Si todas estas contribuciones (excepcionales) al crecimiento no hubieran ocurrido en 2023, el crecimiento económico de EEUU (en términos del PIB) habría sido solo del 1,5 %, no del 2,5 %. Es decir, un crecimiento más bajo que en 2022.

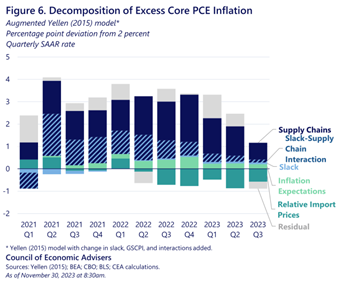

Además, los ingresos reales promedio aumentaron en 2023, ya que el crecimiento salarial superó la inflación de precios por primera vez desde el final de la pandemia. Como he argumentado en muchas notas anteriores, la aceleración de la inflación se debió principalmente a factores del «lado de la oferta»: bloqueos de la cadena de suministro y estancamiento de la producción y el comercio de la industria manufacturera. No se ha debido a la «demanda excesiva», por lo que los aumentos de las tasas de interés por parte de la Reserva Federal han desempeñado un papel escaso en la reducción de la tasa de inflación en 2023 en un 50%. Fue la mejora en las cadenas de suministro lo que lo hizo.

Pero los aumentos de las tasas políticas de la Reserva Federal no indujeron una crisis en 2023, así que ¿significa eso un «aterrizaje suave» para la economía de EEUU después de que se haya logrado la recuperación de la «fiebre del azúcar» en 2021, o incluso mejor, ningún aterrizaje en absoluto, sino solo un fuerte auge económico en el horizonte?

Hay muchas cosas que sugieren que los factores que impulsaron un crecimiento más rápido en 2023 no actuarán este año. En primer lugar, la inversión en infraestructuras para la industría manufacturera se enfriará significativamente. Y el fuerte aumento del gasto por parte de los gobiernos estatales es probablemente excepcional. Además, la disminución de la inversión en software e I+D en 2023 no es una buena señal para 2024.

En segundo lugar, es poco probable que la balanza comercial neta contribuya al crecimiento en 2024, ya que los costes de importación volverán a aumentar, dado el dólar más débil en los mercados de divisas y los impactos en la cadena de suministro global debido a los problemas de suministro en Oriente Medio.

En tercer lugar, el coste del gasto público está alcanzando niveles récord en el servicio de la deuda. Los pagos de intereses del gobierno federal sobre los bonos han superado 1 billón de dólares y siguen aumentando. A menos que la Reserva Federal baje las tasas de interés rápidamente, devorará la financiación prevista de los servicios públicos (excluyendo la defensa, por supuesto), ya que el gobierno de Biden tiene como objetivo reducir el gasto a partir de ahora.

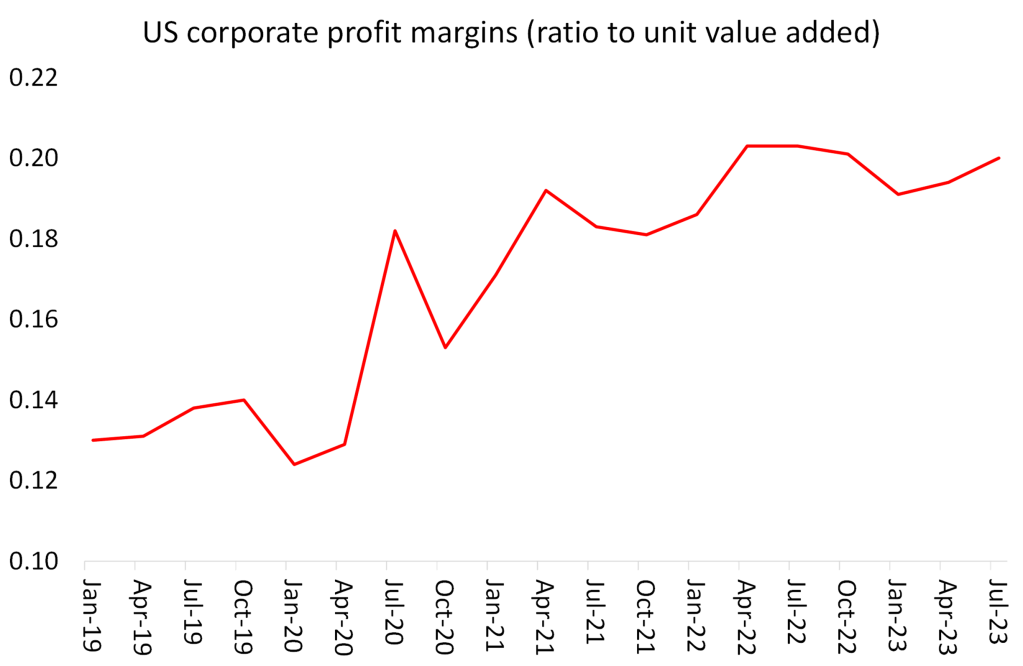

En 2024, mucho dependerá de si la inflación continúa cayendo y si el alto nivel existente de las tasas de interés nominales no se convierte en un fuerte aumento de la tasa de interés real (es decir, después de tener en cuenta la inflación). Si lo hace, entonces las ganancias de las empresas comenzarán a caer. Los márgenes de beneficio corporativos (beneficio por unidad de valor añadido) se han aplanado desde 2022 e incluso cayeron un poco en 2023. Pero siguen siendo muy altos (aunque principalmente se deba a los altos márgenes para las empresas de tecnología y energía).

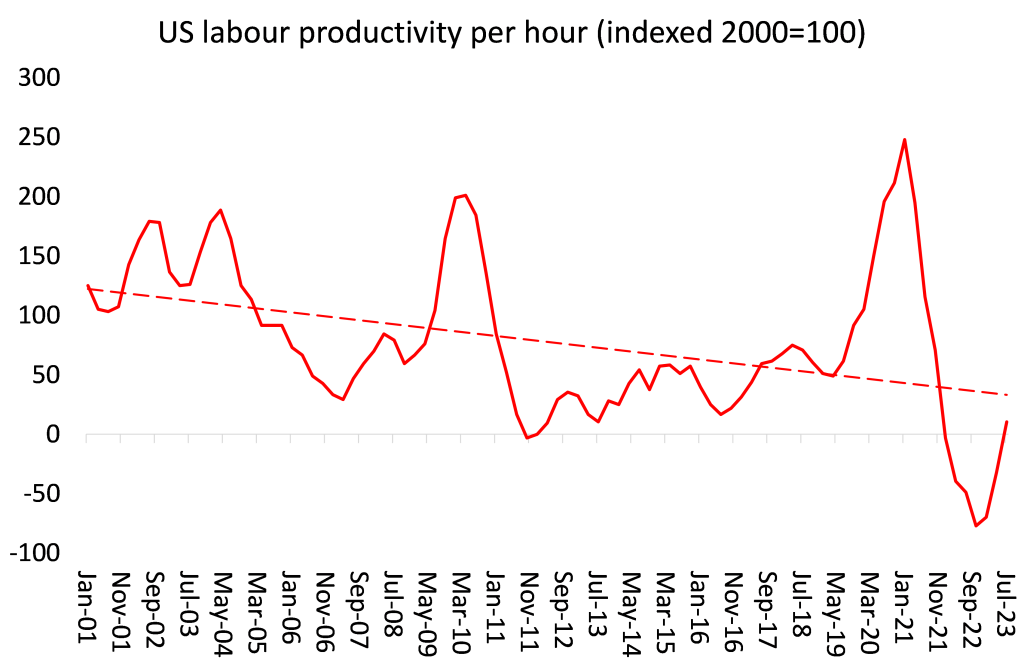

Pero los aumentos salariales no se compensan con el aumento de la productividad de la mano de obra (aumentando así la tasa de explotación), por lo que los márgenes caerán este año.

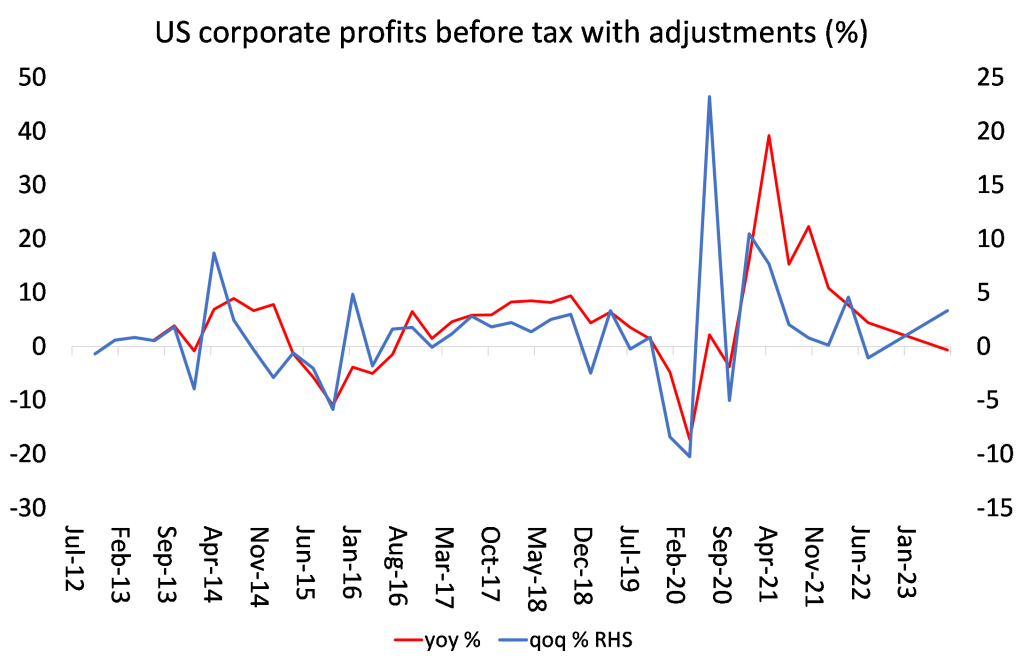

Las ganancias empresariales (es decir, los márgenes multiplicados por las ventas) ya se están deslizando hacia un territorio negativo.

Y son las ganancias las que conducen a la inversión, lo que luego conduce al empleo, los ingresos y el consumo, no al revés, como argumentan los keynesianos. Por lo tanto, la desaceleración o la caída de las ganancias reducirá el incentivo para invertir más.

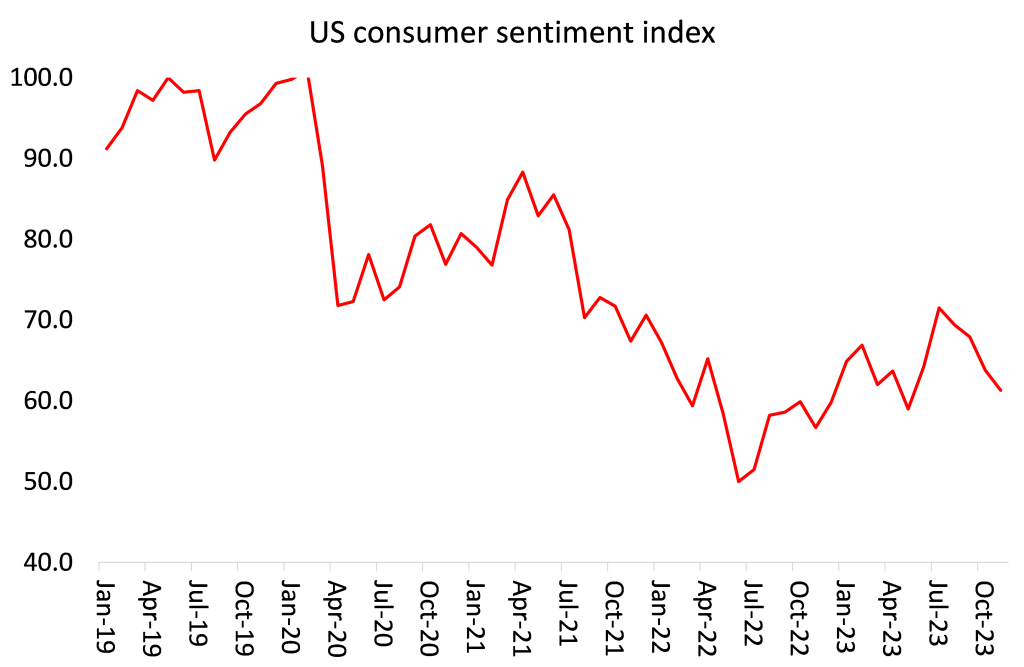

Al mismo tiempo, el mercado laboral se está «enfriando». El desempleo está en aumento y los puestos de trabajo disponibles están sobre todo mal pagados, son a tiempo parcial o temporales. Los hogares estadounidenses están gastando más al reducir los ahorros y/o pedir más préstamos (a tasas de interés muy altas). No es de extrañar que el consumidor estadounidense medio piense que la economía está en recesión, no en auge. El sentimiento de los consumidores mejoró en 2023, pero todavía está muy por debajo de los niveles anteriores a la pandemia.

Si las tasas de interés se mantienen altas, y la Reserva Federal parece no tener intención de comenzar a reducir las tasas antes del verano, su impacto alimentará este año más quiebras corporativas (ya en aumento) y tal vez otra crisis bancaria como en marzo pasado.

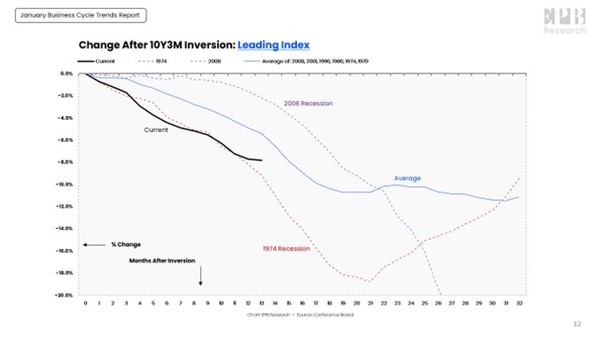

Y recordemos lo que se considera un indicador muy confiable de una recesión: la curva de rendimiento de los bonos invertido, es decir, cuando las tasas de interés a corto plazo son más altas que los rendimientos de los bonos a largo plazo. La inversión supuestamente muestra que los inversores quieren mantener bonos del gobierno «seguros» más que dinero en efectivo o inversiones, lo que sugiere que temen una crisis. La historia muestra que si la curva permanece invertida el tiempo suficiente, se produce una recesión. La duración promedio de la inversión antes de que llegue una recesión es de unos 18 meses (como ocurrió con las crisis de 1974 y 2008). La inversión actual tiene unos 13 meses de maduración.

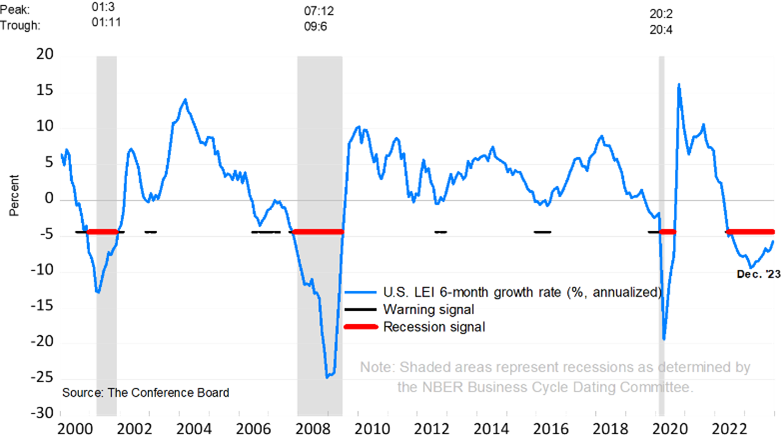

Y de cara al futuro, el Consejo de Conferencia de EEUU tiene un índice económico principal (LEI en sus siglas en inglés) a partir de componentes de la economía de los Estados Unidos para medir una expansión o recesión futura. Este LEI sigue señalando una recesión.

Hasta ahora, estos indicadores no han demostrado ser correctos, pero ya veremos lo que ocurre en 2024.

(Fuente: The Next Recession)